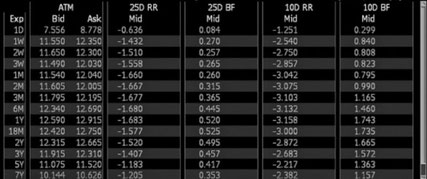

Les marchés des changes (Forex ou FX) sont influencés par divers facteurs économiques et financiers, notamment les anticipations des investisseurs quant à l'évolution des devises. Deux indicateurs clés permettent d'analyser le sentiment du marché et les attentes en matière de volatilité : les Risk Reversals (RR) et la Volatilité Butterfly (BF).

Ces mesures sont utilisées par les traders et analystes pour évaluer la structure du marché des options sur devises et en déduire des anticipations sur les variations de prix. Elles permettent notamment d’identifier des déséquilibres dans l’offre et la demande d’options, révélant ainsi des tendances haussières ou baissières potentielles.

Risk Reversal (RR) : Indicateur de biais de marché

Le Risk Reversal est un indicateur qui mesure l’asymétrie dans la volatilité implicite des options call et put hors du cours (OTM) pour une même échéance. Il est défini comme :

$$RR_{25} = \sigma_{Call, 25\Delta} - \sigma_{Put, 25\Delta}$$

Où :

- $$\sigma_{Call, 25\Delta}$$ est la volatilité implicite de l’option call avec un delta de 25%.

- $$\sigma_{Put, 25\Delta}$$ est la volatilité implicite de l’option put avec un delta de 25%.

Les options avec un delta de 25 % sont souvent privilégiées car elles se situent à un niveau où les anticipations de variation de prix sont équilibrées. Le Risk Reversal permet ainsi de détecter si les traders anticipent une hausse ou une baisse plus marquée.

Interprétation :

- Un RR positif signifie que la volatilité implicite des options call est supérieure à celle des puts, indiquant un biais haussier du marché.

- Un RR négatif signifie que la volatilité implicite des options put est plus élevée, indiquant un biais baissier.

Par exemple, si les investisseurs anticipent un risque accru de baisse de l’euro contre le dollar, ils chercheront davantage de protection en achetant des puts EUR/USD, ce qui augmentera leur volatilité implicite et rendra le Risk Reversal négatif.

Volatilité Butterfly (BF) : Mesurer l'incertitude

La volatilité Butterfly permet d’évaluer la convexité de la courbe de volatilité implicite, en mesurant l’écart entre la volatilité des options ATM et la moyenne des volatilités des options OTM :

$$BF_{25} = \frac{\sigma_{Call, 25\Delta} + \sigma_{Put, 25\Delta}}{2} - \sigma_{ATM}$$

Où :

- $$\sigma_{ATM}$$ est la volatilité implicite des options at-the-money.

Interprétation :

- Une BF élevée indique des attentes accrues de mouvements extrêmes des prix, signalant une incertitude plus forte sur le marché.

- Une BF faible suggère une stabilité anticipée des prix.

Cette mesure est souvent utilisée pour identifier les périodes de stress ou de volatilité réduite sur les marchés des devises.

Comparaison et applications en trading

Le Risk Reversal et la volatilité Butterfly sont souvent analysés conjointement :

- Un RR positif avec une BF élevée peut signaler une forte demande pour les calls et des anticipations de volatilité élevée.

- Un RR négatif avec une BF faible peut indiquer un marché baissier stable sans forte attente de mouvements soudains.

Ces indicateurs sont utilisés par les traders d’options pour structurer des stratégies de couverture, identifier des opportunités d’arbitrage et anticiper les mouvements des devises.

Les Risk Reversals et la volatilité Butterfly sont des outils essentiels pour comprendre les dynamiques du marché des changes. Ils permettent d’obtenir une lecture approfondie du sentiment des investisseurs et de la perception du risque.

En intégrant ces indicateurs dans leur analyse, les traders peuvent mieux anticiper les variations de marché et optimiser leurs stratégies de trading et de couverture.

🎓 Formation recommandée : Les fondamentaux du risque et des dérivés de change

Apprenez à identifier, mesurer et gérer le risque de change grâce aux dérivés. Comprenez les stratégies de couverture et les outils pour maîtriser la volatilité des devises.

Découvrir la formation

Écrire commentaire