Un reverse convertible est un produit financier structuré qui combine des éléments d’une obligation et d’une option, offrant des paiements de coupons fixes élevés avec le risque potentiel de conversion en actions d’un actif sousjacent au lieu d’un remboursement du capital en espèces. Ces investissements sont populaires auprès des investisseurs recherchant un rendement amélioré, mais ils comportent un risque significatif lié à la performance d’un actif sousjacent, tel qu’une action ou un indice.

Comment fonctionnent les reverse convertibles

Les reverse convertibles ont généralement une maturité à court ou moyen terme, souvent entre 3 mois et 2 ans, et offrent des paiements de coupons périodiques élevés. Ces paiements sont bien plus élevés que ceux proposés par les titres à revenu fixe traditionnels en raison du risque supplémentaire associé au produit.

La structure d’un reverse convertible peut être décomposée en deux composants clés :

1. Composant obligataire : cela ressemble à un titre à revenu fixe standard, où l’investisseur prête des capitaux à l’émetteur et, en retour, reçoit des paiements d’intérêts fixes (coupons) pendant la durée de vie du produit. Les coupons sont généralement attractifs, fournissant un flux de revenus stable.

2. Composant option (dérivé intégré) : le second composant est une option de vente courte sur l’actif sousjacent, qui expose l’investisseur à un risque potentiel de baisse. Si le prix de l’actif sousjacent tombe en dessous d’un certain niveau (appelé "niveau de knockin" ou "barrière"), l’émetteur a le droit de rembourser le capital en actions de l’actif sousjacent plutôt qu’en espèces.

Principales caractéristiques

1. Paiements de coupons : ces paiements sont généralement supérieurs aux taux du marché pour des instruments à revenu fixe comparables. Le rendement élevé compense l’investisseur pour le risque potentiel de recevoir des actions au lieu d’espèces à l’échéance.

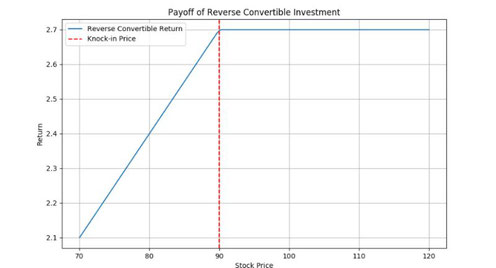

2. Niveau de knockin (barrière) : il s’agit d’un seuil de prix pour l’actif sousjacent, généralement fixé en dessous de son prix initial (par exemple, 7080% de la valeur initiale de l’actif). Si, à un moment donné au cours de la durée de vie du produit, le prix de l’actif sousjacent franchit ce niveau, l’investisseur peut recevoir des actions de l’actif sousjacent au lieu d’espèces.

3. Scénarios à l’échéance :

Au-dessus du niveau de knockin : si, à l’échéance, le prix de l’actif sousjacent est supérieur au niveau de knockin, l’investisseur reçoit généralement le capital intégral en espèces, ainsi que les paiements de coupons perçus tout au long de la durée du produit.

En dessous du niveau de knockin : si l’actif sousjacent est tombé en dessous du niveau de knockin à l’échéance, l’investisseur reçoit des actions de l’actif sousjacent équivalentes à la valeur actuelle du marché, qui peuvent valoir moins que le capital initial.

Exemple d’un reverse convertible

Supposons qu’un investisseur achète un reverse convertible lié à l’action xyz, qui se négocie actuellement à 100 $. Le reverse convertible a une maturité d’un an, offre un coupon annuel de 10 %, et a un niveau de knockin fixé à 70 % du prix initial de l’action (soit 70 $).

si l’action xyz reste audessus de 70 $ tout au long de l’année, l’investisseur reçoit un paiement de coupon de 10 % et le capital intégral en espèces à l’échéance.

si l’action xyz chute en dessous de 70 $ à un moment donné mais revient audessus de 70 $ à l’échéance, l’investisseur reçoit toujours le paiement de coupon et le capital en espèces.

cependant, si l’action xyz se termine en dessous de 70 $ à l’échéance (disons, à 60 $), l’investisseur reçoit des actions de xyz d’une valeur de 60 $ au lieu du capital de 100 $, entraînant une perte sur l’investissement initial.

Avantages et inconvénients

Avantages :

Rendement élevé : l’attrait principal des reverse convertibles réside dans les paiements de coupons améliorés, qui sont nettement plus élevés que ceux des obligations ou des certificats de dépôt traditionnels.

perspective de marché neutre : convient aux investisseurs qui ont une vision neutre à modérément baissière de l’actif sousjacent, s’attendant à une volatilité limitée ou à une légère baisse.

investissement à court ou moyen terme : avec des maturités souvent comprises entre quelques mois et quelques années, les reverse convertibles offrent un horizon d’investissement relativement court.

Inconvénients :

Exposition au risque action : l’investisseur assume le risque de baisse du prix de l’actif sousjacent. Si le niveau de knockin est franchi, l’investisseur peut subir une perte sur son capital.

potentiel de hausse limité : bien que le rendement soit élevé, le potentiel de gain est plafonné par les paiements de coupons, ce qui signifie que l’investisseur ne bénéficie pas d’une augmentation significative du prix de l’actif sousjacent, audelà de la protection du capital.

Complexité et manque de liquidité : la tarification et les conditions des reverse convertibles peuvent être complexes, et ces produits ont souvent une liquidité limitée sur le marché secondaire, ce qui rend leur vente avant l’échéance difficile.

Applications en finance et stratégies d’investissement

Les reverse convertibles sont généralement utilisés par les investisseurs prêts à assumer un certain risque de baisse en échange d’un potentiel de rendement plus élevé. Voici quelques scénarios où ils peuvent être appropriés :

1. Stratégies d’amélioration du rendement : les investisseurs cherchant à augmenter leurs revenus dans un environnement de taux d’intérêt bas peuvent trouver les paiements de coupons élevés des reverse convertibles attractifs.

2. Perspectives de marché neutres à modérément baissières : si un investisseur s’attend à ce que l’actif sousjacent se négocie dans une certaine fourchette (sans baisse importante), les reverse convertibles offrent une opportunité de percevoir des rendements améliorés sans une exposition complète au risque de baisse.

3. Diversification et stratégies de portefeuilles structurés : les reverse convertibles peuvent faire partie d’un portefeuille diversifié pour compléter d’autres investissements en revenu fixe ou en actions, fournissant un revenu tout en ajoutant une certaine exposition au risque actions.

Risques à considérer

1. Risque de marché : une forte baisse du prix de l’actif sousjacent pourrait entraîner une perte significative si le niveau de knockin est franchi et que l’investisseur reçoit des actions valant moins que son investissement initial.

2. Risque de crédit de l’émetteur : comme pour tout instrument obligataire, l’investisseur est exposé au risque de crédit de l’émetteur. Si l’émetteur fait défaut, l’investisseur peut ne pas recevoir les paiements de coupons ou le capital.

3. Complexité et frais : comprendre les conditions des reverse convertibles nécessite une attention particulière aux détails, y compris la structure des coupons, les niveaux de knockin et les conditions de conversion potentielles. De plus, ces produits peuvent comporter des frais ou des marges qui réduisent le rendement global.

Les reverse convertibles sont des produits structurés offrant un potentiel de rendement élevé et une exposition aux mouvements de prix d’un actif sousjacent. Bien qu’ils offrent un flux de revenus attractif, ils comportent des risques liés à la volatilité du marché, à la solvabilité de l’émetteur et à la possibilité de conversion en actions. Les investisseurs envisageant d’investir dans des reverse convertibles doivent bien comprendre la structure, les avantages et les risques du produit, et s’assurer que leurs perspectives de marché et leur tolérance au risque correspondent aux caractéristiques de ces instruments.

Écrire commentaire