Le modèle de Cheyette offre une approche simplifiée pour modéliser les taux d’intérêt par rapport au modèle HeathJarrowMorton (HJM), tout en maintenant suffisamment de flexibilité pour capturer des structures complexes de taux d’intérêt. Notamment, il réduit la dimensionnalité des calculs, permettant des simulations plus rapides, ce qui le rend attractif pour de nombreuses applications. Cependant, cette simplicité relative cache une sophistication qui le rend plus complexe à calibrer par rapport à des modèles comme Vasicek ou Hull-White.

Simplification de la dimensionnalité:

Contrairement au HJM, où la dynamique des taux d’intérêt forward est modélisée dans un espace d’état infini (chaque maturité étant modélisée séparément), le modèle de Cheyette simplifie cela en le réduisant à un nombre fini de variables d’état. Cette transition d’une dimension infinie à une dimension finie accélère considérablement les calculs et facilite les simulations numériques, en particulier dans des contextes où la précision doit être équilibrée avec les contraintes de temps.

La structure Markovienne : un caractère prédictif optimisé:

L’un des aspects les plus frappants du modèle de Cheyette est sa structure markovienne. Contrairement au modèle HJM, qui nécessite de prendre en compte l’historique complet des taux d’intérêt pour prédire leur évolution future, le modèle de Cheyette s’appuie uniquement sur l’état actuel. Cela signifie que les taux forward peuvent être modélisés comme un processus de Markov avec un nombre fini de variables d’état, simplifiant ainsi considérablement les calculs. Cette propriété markovienne découle de la capacité du modèle de Cheyette à réduire la dimension infinie du HJM à un nombre fini de variables d’état, tout en capturant les dynamiques essentielles des taux forward.

Approximation séquentielle des volatilités et le théorème de Stone-Weierstrass

Le modèle de Cheyette permet d’approximer toute dynamique des taux forward en augmentant progressivement le nombre de variables d’état. Cette approche d’approximation séquentielle permet de modéliser des structures de volatilité complexes tout en limitant la dimensionnalité du modèle, ajoutant ainsi de la flexibilité tout en rendant les calculs plus gérables.

Le théorème de Stone-Weierstrass justifie cette approche en prouvant que toute fonction continue, comme la volatilité des taux d’intérêt, peut être approximée par un polynôme avec une précision arbitraire. Autrement dit, ce théorème garantit que la complexité du modèle HJM peut être capturée avec plus de simplicité dans le modèle de Cheyette sans perdre en précision dans la dynamique des taux.

Comparaison avec les Modèles Unifactoriels : Plus de Flexibilité mais Plus de Complexité:

Comparé aux modèles unifactoriels comme Vasicek et HullWhite, le modèle de Cheyette offre plus de flexibilité, notamment avec des paramètres qui dépendent à la fois du temps et de la maturité. Alors que Vasicek est basé sur une réversion à la moyenne et une volatilité constante, et que HullWhite permet une variabilité dans le temps, le modèle de Cheyette propose une modélisation plus nuancée, au prix d’une calibration plus complexe. Cet effort de calibration accru est un compromis naturel pour la flexibilité supplémentaire, ce qui le rend idéal pour modéliser des dynamiques complexes de courbes de taux.

Malgré sa flexibilité accrue par rapport aux modèles unifactoriels, le modèle de Cheyette reste plus simple que le HJM pour plusieurs raisons :

- Réduction de la Dimensionnalité : Le modèle de Cheyette passe d’une dimension infinie à un nombre fini de variables d’état, réduisant considérablement les charges de calcul, notamment pour les simulations.

- Dépendance Markovienne : Contrairement au HJM, le modèle de Cheyette ne nécessite pas de conserver tout l’historique des taux d’intérêt. En s’appuyant uniquement sur l’état actuel, il permet une modélisation plus efficace et plus rapide, sans sacrifier la précision.

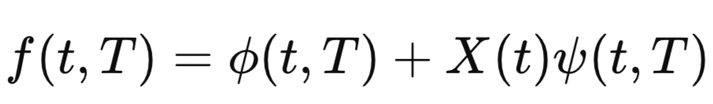

La dynamique des taux forward dans le modèle de Cheyette est régie par une équation différentielle stochastique (SDE) de la forme suivante :

df(t, T) = α(t, T) [θ(t, T) f(t, T)] dt + σ(t, T) dW(t)

où:

- t est le temps actuel.

- T représente la maturité du taux forward.

- α(t, T) contrôle la vitesse de réversion à la moyenne du taux d’intérêt et peut dépendre à la fois du temps et de la maturité.

- θ(t, T) est le niveau moyen auquel le taux forward revient.

- σ(t, T) est la volatilité du taux forward, dépendant du temps et de la maturité.

- dW(t) est un processus Wiener (mouvement brownien).

- Cette équation met en évidence deux termes clés :

1. α(t, T) [θ(t, T) f(t, T)] capture la réversion à la moyenne, forçant le taux à revenir à un niveau moyen prédéfini.

2. σ(t, T) dW(t) représente les fluctuations aléatoires dues aux incertitudes du marché.

En raison de sa nature, le modèle de Cheyette peut être plus gourmand sur le plan computationnel. Dans des applications réelles où la rapidité est cruciale, des modèles plus simples comme les modèles de Vasicek, Hull-white, ou Cox-Ingersoll-Ross (CIR) peuvent lui être préférés.

Les modèles Vasicek et CIR existent depuis plus longtemps et ont été parmi les premiers à aborder la réversion à la moyenne dans les taux d’intérêt. Ils ont eu plus de temps pour gagner en acceptation, être implémentés dans les logiciels standards, et être enseignés dans les cours académiques.

Les modèles comme Vasicek et CIR sont relativement simples dans leur structure mathématique, ce qui les rend plus faciles à enseigner, à apprendre et à appliquer. Leur simplicité les rend intuitifs pour de nombreux praticiens financiers.

Écrire commentaire