Les Collateralized Debt Obligations (CDOs) sont des instruments financiers complexes qui regroupent divers prêts, obligations ou autres titres de créance en une seule sécurité, divisée en tranches avec différents niveaux de risque et de rendement. La performance de ces tranches dépend du risque de défaut des actifs sous-jacents, et la corrélation joue un rôle clé dans ce contexte.

La corrélation composée (ou corrélation implicite), couramment utilisée pour la tarification des CDO, évalue chaque tranche indépendamment.

La structure des CDO en tranches ayant des niveaux de risque et de rendement variables signifie que la corrélation affecte différemment chaque tranche.

Par exemple, la tranche equity a une sensibilité décroissante à une corrélation croissante, tandis que la tranche senior présente une sensibilité croissante à cette même corrélation. (*)

Cependant, cette méthode présente des inconvénients majeurs :

En traitant chaque tranche séparément, la corrélation composée ne tient pas compte des interdépendances entre tranches, ce qui peut conduire à une évaluation erronée du risque.

La corrélation composée n'assure pas que la somme des pertes sur toutes les tranches corresponde à la perte totale du portefeuille, ce qui peut entraîner une mauvaise tarification.

Les corrélations implicites varient selon les tranches, indiquant qu'une seule valeur de corrélation ne peut pas représenter avec précision la distribution complète des probabilités de défaut. Cela complique à la fois la tarification et la gestion des risques.

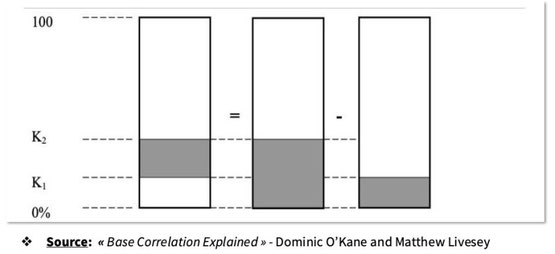

La corrélation de base offre une approche plus cohérente pour comprendre et gérer le risque des tranches de CDO en les décomposant en combinaisons de tranches de base, en particulier la tranche equity. Voici pourquoi la corrélation de base est avantageuse :

Le terme "base" se réfère à la tranche equity, qui n'a pas de subordination. Cela signifie qu'elle est la première à absorber les pertes, se situant à la base de la distribution des pertes.

La corrélation de base permet que la somme des pertes sur toutes les tranches corresponde à la perte totale du portefeuille, assurant un pricing plus précis.

Par ailleurs et contrairement à la corrélation composée, la corrélation de base prend en compte les interdépendances entre tranches, offrant une évaluation des risques plus cohérente avec le comportement de marché (voir la crise de 2008).

(*) Cela s'explique par le fait qu'à mesure que la corrélation entre les tranches augmente, la probabilité que toutes les tranches fassent défaut ou qu'aucune ne fasse défaut augmente également. La tranche senior se retrouve alors dans une situation où elle est bien moins protégée comparée à un scénario de corrélation proche de zéro, dans lequel la tranche equity absorberait davantage les pertes en premier.

🎓 Formation recommandée : Les fondamentaux des dérivés et risque de crédit

Comprenez les mécanismes du risque de crédit et explorez l'utilisation des dérivés de crédit aux fins de gestion de la couverture du risque de crédit. Cette formation vous donnera les outils nécessaires pour appréhender les mécanismes et modèles de pricing, valorisation et structuration de ces instruments complexes.

Découvrir la formation🎓 Formation recommandée : Mathématiques Financières - Niveau 2

Approfondissez vos connaissances en mathématiques financières, sachez identifier et utiliser les principales lois de probabilité utlisées dans la modélisation des marchés et dans la gestion des risques.

Découvrir la formation

Écrire commentaire