Pricing et Valorisation d'instruments financiers

Pricing et Valorisation d'instruments financiers · 02. février 2025

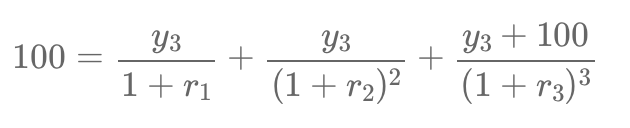

Sur les marchés de taux, les taux spots sont essentiels pour valoriser les obligations et détecter les opportunités d'arbitrage. Cependant, les marchés financiers fournissent généralement des taux par au lieu des taux spots, rendant indispensable l'extraction des taux spots manquants via un processus appelé bootstrapping.

Cet article explique comment déduire les taux spots à partir des obligations à taux par, tout en garantissant un cadre sans arbitrage.

Pricing et Valorisation d'instruments financiers · 06. octobre 2024

Cet article va vous permettre de comprendre simplement comment pricer un swap de taux vanille. Cela revient à trouvant le taux fixe qui équilibre la valeur actuelle des flux de trésorerie fixes et variables, garantissant une valeur nulle à l'initiation du swap.

Pricing et Valorisation d'instruments financiers · 23. septembre 2024

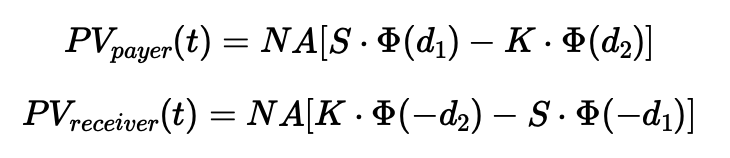

Une swaption est une option permettant d’entrer dans un swap de taux d'intérêt futur, avec deux types : une payer swaption (bénéficiant de la hausse des taux) et une receiver swaption (bénéficiant de la baisse des taux). Utilisées pour la couverture ou la spéculation, les swaptions sont évaluées à l'aide du taux de swap à terme, de la courbe zéro-coupon et de la volatilité implicite.

Pricing et Valorisation d'instruments financiers · 10. novembre 2023

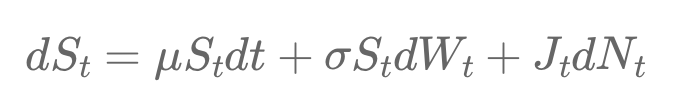

Les obligations convertibles, mélangeant dette et actions, intègrent une option de conversion et un risque de défaut. Il est intéressant de prendre en compte dans les modèles de pricing les "jumps-to-default", c'est-à-dire les sauts brusques de prix dus à un risque de défaut de l’émetteur. Les simulations de Monte Carlo permettent d'estimer ces impacts sur le prix de l'obligation.

Pricing et Valorisation d'instruments financiers · 10. juin 2023

Les risk reversals (RR) et les volatilités butterfly (BF) offrent des indications clés sur le sentiment du marché FX. Le RR mesure la différence de volatilité implicite entre calls et puts, reflétant un biais haussier ou baissier. La BF quantifie les attentes de volatilité autour du niveau ATM, révélant des périodes d’incertitude ou de mouvements de prix.